【インボイス】 激変緩和でも負担増

問題先延ばしせず、制度は中止に

中小事業主に多大な影響を与え、地域の商店や文化団体から、延期・中止の声が上がっているインボイス制度。昨年12月23日の閣議決定で、従来の免税事業者向けの大幅な激変緩和措置案が発表されました。

インボイス制度への対応は事業所によって異なります。影響が最も大きいのは現在消費税免税事業者の方です。売上が1000万円を超えていない事業者は消費税の支払い義務はありません。しかしインボイス請求書は課税事業者しか発行できません。そのため課税事業者からインボイスの登録(課税事業者になる)を求められる可能性があります。

政府は、制度開始と同時にインボイス登録に伴って課税業者となる事業者向けの激変緩和措置案を発表しました。

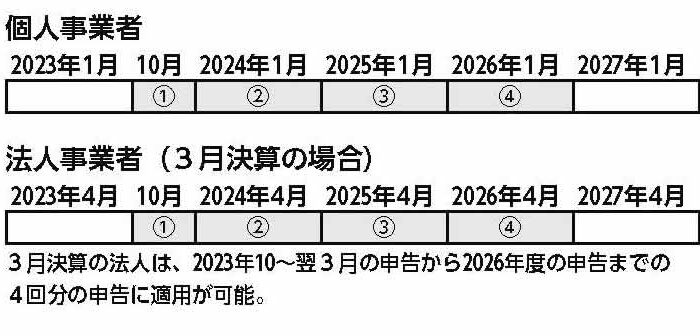

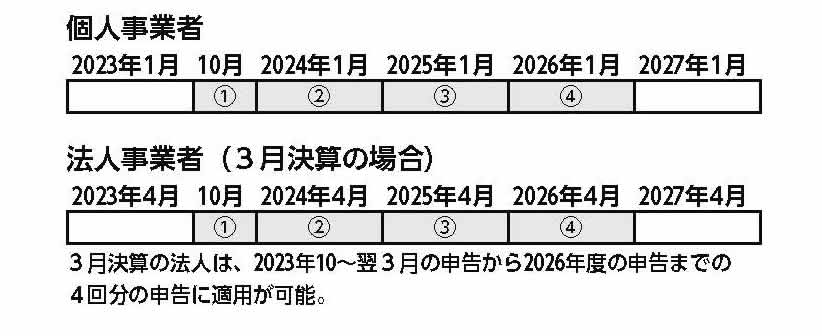

措置を適用する場合、消費税額は、売上税額から売上税額の8割を乗じた額を引いた金額となります(下図参照)。消費税の確定申告書に2割特例の適用を受ける旨を記入することで可能です。適用対象期間は2023年10月1日から2026年9月30日までの日の属する各課税期間となります(下図参照)。

申請9月まで延長

またインボイスを制度の開始日、10月1日から適用する場合、3月31日までに申請書を提出する必要がありましたが、9月30日までに申請をすれば10月1日からの適用が可能となりました。

インボイスに登録し、激変緩和措置を受けたとしても、これまで消費税を納税してこなかった免税事業者も新たな税負担をすることになります。激変緩和措置は、問題の先延ばしでしかありません。取引先の事業所が本則課税でなければインボイスの登録は必要ありません。必要以上の税負担とならないようしっかりした対応を行いましょう。

対象となる事業者

免税事業者がインボイスの登録を行い、登録日から課税事

業者となる事業者

※ 2022年中にインボイスの登録を行った免税事業者は、課税事業者選択不適用届出書を提出することで、202 3年度から制度の適用が可能となります。

対象となる期間

2023年10月1日から2026年9月30日の属する課税期間までの3年間

負担する消費税額の比較(売上800万円の場合)

● 激変緩和措置 みなし仕入率 80%

80万(800万×税率10%)-64万(80万×80%)= 16万

● 簡易課税(手間請けの場合) みなし仕入れ率 60%

80万(800 万×税率10%)-48万(80万×60%)= 32万